Une des étapes clés de la création d'entreprise et de définir le plan de financement initial de votre projet.

Les choix que vous aurez décidé d’appliquer dans la construction de votre projet vont se traduire par des besoins humains et matériels qu’il faut maintenant évaluer. Cependant il est facile de s'y perdre dans le jargon financier et les explications que l'on trouve ne sont pas toujours claires.

Pas de panique, nous vous expliquons l'essentiel et mettons à votre disposition un modèle Excel très simple d'utilisation.

Vous souhaitez créer ou gérer votre société ?

Economisez en moyenne 40% sur vos frais juridiques en utilisant une plateforme légale pour la création de votre entreprise.

Sommaire

Plan de financement initial : à quoi ça sert ?

Un plan de financement est un document qui présente les besoins financiers d’une entreprise à ses débuts puis sur plusieurs exercices et les ressources financières affectées en contrepartie. L’objectif du plan de financement est d’équilibrer avec cohérence les besoins et les ressources de l’entreprise.

En pratique, un prévisionnel financier comporte deux plans de financement :

- Un plan de financement initial, afin d’apprécier la situation à l’instant de la création,Et un plan de financement sur les exercices budgétisés, on retient généralement une période de 3 exercices.

- Et un plan de financement sur les exercices budgétisés, on retient généralement une période de 3 exercices.

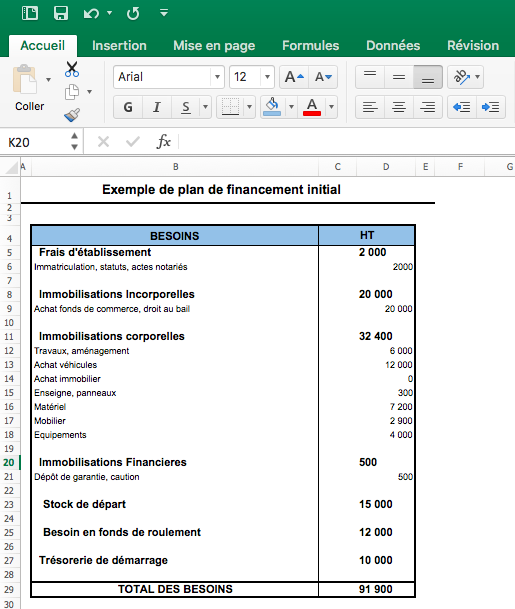

Le plan de financement liste tous les besoins dont vous aurez besoin au démarrage ainsi que les modalités de leur fonctionnement (les ressources). Ce plan de financement prend la forme d’un tableau que vous intégrerez au business plan.

- Le compte de résultat : il fait figurer les éléments relatifs à l’exploitation de l’entreprise et à son fonctionnement au quotidien. Toutes les dépenses telles que les frais d’électricité, les loyers, les salaires etc. doivent figurer dans ce tableau. Cela va vous permettre de vérifier que votre chiffre d’affaires prévisionnelle va couvrir l’ensemble de vos dépenses. Ce tableau vous sera également utile afin de prouver votre rentabilité aux potentiels financeurs que vous solliciterez.

- Le plan de trésorerie : Ce plan reprend tous les différents encaissements et décaissement prévus au cours de votre première année d’exercice. Il vous permet d’observer si votre entreprise est pérenne. Vous pourrez anticiper l’équilibre ou le déséquilibre entre encaissements et décaissements. Il ne faut pas être optimiste durant cette phase de réflexion. Il est conseillé de minimiser vos recettes et de maximiser vos couts afin d’éviter les mauvaises surprises.

Il existe plusieurs possibilités pour financer votre projet et vous lancer. On classe ces ressources selon la liste suivante :

- les capitaux de départ, qui constituent vos fonds propres ;

- la levée de fonds, qui peut ouvrir le capital de la société à des investisseurs et permet de renforcer vos fonds propres ;

- les emprunts, qui viendront compléter vos fonds propres s’ils sont insuffisants.

- vos économies personnelles

- vos plans d’épargne salariale et/ou d’épargne collectif (PEE, PERCO,PEI)

- L’ARCE (Aide à la Reprise et à la Création d’Entreprise) : vous permet de recevoir 45% du reliquat de vos droits à l’assurance chômage

- les donations de vos proches

Si vos capitaux de départ sont insuffisants, vous pouvez les compléter par :

- Des prêts d’honneur ;

- Des prêts bancaires personnels ;

- Des dons de particuliers via des plateformes de crowdfunding

- Des prix attribués dans le cadre de concours ;

- Des subventions comme par exemple Cap Jeunes ou la Bourse French Tech

A défaut, vous pouvez effectuer une levée de fonds afin de renforcer vos fonds propres. Attention toutefois, cela ne vous concerne uniquement si vous créez une société. Vous avez la possibilité de faire appel à :

- Des particuliers : clubs d’investisseurs, ou crowdfunding

- Des business Angels : ils apportent de l’argent mais aussi leur réseau, expérience ou leurs compétences ;

- Les fonds de capital de risque publics ou privés

Vous voulez vous lancer dans une levée de fonds ? Lisez notre guide pour comprendre comment faire une levée de fonds.

Plan de financement Excel

Nous mettons à votre disposition un modèle de plan de financement gratuit.

Ce modèle est divisé en deux onglets :

- un plan de financement Excel à 1 an

- un plan de financement Excel à 3 ans

Cet exemple de plan de financement a été réalisé par notre équipe comptable et peut donc être utilisé sans crainte.

Si vous souhaitez utiliser un modèle Excel avec plus de fonctionnalités, nous vous conseillons d'utiliser le fichier Excel de My-Business-Plan. Ce fichier fonctionne exactement comme un logiciel classique. Avec plus de 600 données facilement paramétrables, Il vous permettra des faire des plans de financement clairs, précis et pertinents.

Le financement interne : moyen de financement le plus simple

Le financement interne reste la source de financement la plus simple et la plus privilégiée. D’une manière générale, cette source de financement comprend différentes modalités :

- Le capital social de l’entreprise. Lors de la création, les associés investissent un certain nombre de ressources, nécessaires au fonctionnement de leur société. Celles-ci peuvent prendre la forme d’apports en numéraire (c’est à dire un apport de sommes d’argent) et/ou d’apports en nature (brevets, biens meubles ou immeubles, savoir-faire…). En contrepartie de ces apports, les associés reçoivent des titres dans la société. Qu’il s’agisse d’un apport en numéraire ou d’un apport en nature, l’entrepreneur sera plus crédible s’il apporte à son entreprise, notamment vis-à-vis des futurs bailleurs et partenaires.

- L’augmentation de capital de l’entreprise permet d’apporter des fonds supplémentaires à la société. L’objectif peut-être d’augmenter la capacité d’emprunt de l’entreprise. Il peut aussi s’agir de faire face à des dettes accumulées en cas d’exercice déficitaire.

- Le compte courant d’associés permet à un associé de prêter des fonds à la société sous forme de sommes déposées sur le compte de celle-ci. Par ailleurs, ce prêt peut se matérialiser par des sommes dues à l’associé qui ne lui sont pas remboursées (par exemple des rémunérations, le versement de dividendes ou encore le non remboursement de frais).

Le financement externe : l’alternative

Si le financement interne n’est pas possible ou s’il ne suffit pas, il existe des alternatives. Le financement externe permet de financer son projet à travers plusieurs leviers :

La love money (argent de l’amour)

C'est une source de financement sollicitée auprès de sa famille, de ses amis… Il s’agit d’un excellent levier permettant de compléter un apport personnel. Les montants d’investissement sont variables, de quelques centaines d’euros à plusieurs milliers d’euros, et l’argent collecté s’ajoute aux fonds propres de l’entreprise. En fonction, les contreparties peuvent elles aussi varier (actions, simple prêt, etc.).

Le financement bancaire

Plus classique, ce mode de financement n’en reste pas moins important. Afin de financer son besoin d’équipement, immobilier ou de trésorerie, l’entrepreneur peut recourir à un prêt bancaire professionnel. Le versement peut être effectué en une seule fois ou en plusieurs échelons selon la nature du besoin.

Dès que tous les fonds ont été versés, le remboursement commence. Ce dernier peut s’étaler sur 10 ans en fonction de la banque.

On peut effectuer un remboursement anticipé moyennant des indemnités, notamment dans le cadre d'un rachat de crédits professionnels.

Le prêt bancaire professionnel peut revêtir plusieurs formes : prêt à la création, prêt immobilier, prêt à la consommation ou crédit-bail.

Le financement gouvernemental

Il existe de nombreuses aides octroyées par l’État, les collectivités locales (région, département, mairie…) ou des organismes indépendants.

- Prêts à moyen ou à long terme, de prêt pour la création d’entreprises ou PCE ou de prêts d’honneur sans garantie, sans caution et sans intérêt (ou au taux très bas) destinés à couvrir les besoins non physiques d’une entreprise (trésorerie initiale, fonds de roulement…). Leur remboursement varie souvent entre 2 et 5 ans avec une possibilité de différé de 6 mois dans certains cas

- Aides de Pôle Emploi : NACRE, ACCRE… destinées aux personnes au chômage, porteurs de projets viables ou repreneurs d’entreprises

- Aides fiscales octroyées par l’État ou les collectivités territoriales. Elles peuvent prendre plusieurs formes telles que :

- Des aides financières ;

- Des allègements fiscaux ;

- Des exonérations de charges sociales ;

- La mise à disposition de locaux etc.

Renseignez-vous sur les conditions d’attribution de ces aides à la création d'entreprise afin de pouvoir en profiter.

7 commentaires à "Plan de financement initial : définition et Excel gratuit"

Médard, le 30 mars 2020

Bonjour,

J'ai voulu télécharger le fichier Excel mais c'est une image qui fut téléchargée.

Cordialement,

Pierre Fruchard, le 31 mars 2020

Bonjour,

En effet merci. Nous avons mis à jour.

Teixeira, le 24 mars 2021

Bonjour merci beaucoup pour vos tableaux çà vas m'aider dans mes projets

hamza, le 28 mai 2024

Bonjour

je souhaite un modele de plan de financement avec les detaille necessaire

Pierre Fruchard, le 29 mai 2024

Bonjour,

Vous pouvez télécharger notre modèle gratuitement et l'adapter en fonction de vos besoins.

Cordialement,

kouassi, le 2 juillet 2024

je souhaite un modèle de plan de financement avec les détailles nécessaire

Pierre Fruchard, le 2 juillet 2024

Bonjour,

Vous pouvez télécharger gratuitement notre modèle et le modifier en fonction de vos besoins.

Cordialement,

Un expert vous répondra