Les travailleurs indépendants ne se distinguent pas seulement des salariés par leur couverture sociale ou leur imposition, mais aussi par leur régime de retraite. Il n'existe pas qu'un régime de base pour tous les TNS (Travailleurs Non Salariés). Le statut sous lequel ils exercent vient déterminer certains paramètres, et notamment celui de la caisse de retraite en charge. Alors, quand est-il possible de partir à la retraite ? Quelles sont les caisses pour indépendants ? Comment se calcule la retraite de base des TNS ? Abordons ensemble la retraite du travailleur indépendant.

Vous souhaitez ouvrir un Plan Épargne Retraite ?

Sommaire

Retraite de base des travailleurs indépendants : les grands principes

La retraite des salariés et celle des indépendants repose sur des principes communs. Pour ces derniers, le régime de retraite dépend du statut. On distingue ainsi :

- Les artisans, commerçants et industriels, qui dépendent désormais de la Sécurité Sociale des Indépendants (SSI),

- Les professions libérales, qui relèvent de la Caisse nationale d'assurance vieillesse des professions libérales (CNAVPL),

- Les exploitants agricoles, rattachés à la Mutualité sociale agricole (MSA).

Depuis 1973, la retraite des indépendants est « calquée » sur celles des salariés. Avant cela, le système était encore celui de la retraite à points. En 2021, ce sont plutôt les régimes de retraite complémentaire qui reposent sur ce système de points.

En raison de ce changement et lors de la liquidation de la retraite, on distingue la période cotisée avant 1973 de celle cotisée après.

Comment fonctionne la retraite de base des travailleurs indépendants ?

À quel âge peut-on partir à la retraite lorsque l’on est travailleur indépendant ?

Il est possible de partir à la retraite lorsque l’on atteint l’âge légal de départ à la retraite. Ce dernier est différent de l’âge auquel on peut partir avec un « taux plein ».

L’âge légal de départ en retraite pour les travailleurs indépendants dépend de l’année de naissance.

| Date de naissance | Âge minimum de départ en retraite |

|---|---|

| Entre le 1er juillet et le 31 décembre 1951 | 60 ans et 4 mois |

| Entre le 1er janvier 1952 et le 31 décembre 1954 | Augmentation de 5 mois par an |

| À partir du 1er janvier 1955 | 62 ans |

À quel âge un travailleur indépendant a-t-il droit à la retraite à taux plein ?

Le taux plein est quant à lui assuré entre 65 et 67 ans (toujours selon la date de naissance). Ce principe est le même que celui qui s’applique pour les salariés.

| Date de naissance | Âge pour la retraite au taux plein |

|---|---|

| Avant le 1er juillet 1951 | 65 ans |

| Du 1er juillet au 31 décembre 1951 | 65 ans et 4 mois |

| 1952 | 65 ans et 9 mois |

| 1953 | 66 ans et 2 mois |

| 1954 | 66 ans et 7 mois |

| Après le 1er janvier 1955 | 67 ans |

Pour les artisans, commerçants et professions industrielles, le taux plein s’acquiert :

- À partir d’une certaine « durée d’assurance » : nombre de trimestres acquis,

- À partir d’un certain âge (peu importe alors le nombre de trimestres).

La durée d’assurance s’entend tous régimes confondus. Sont donc aussi prises en compte les éventuelles périodes pendant lesquelles l’assuré n’était pas indépendant (salarié…).

Le taux plein peut être accordé même si, par exemple, le nombre de trimestres requis n’est pas atteint. C’est par exemple le cas des indépendants inaptes au travail, en situation de handicap…

Comment se calcule la retraite des travailleurs indépendants ?

Les règles de calcul de la retraite de base d’un indépendant

Lorsqu’il cesse son activité, l’ex-professionnel indépendant touche ce que l’on appelle une retraite de base. À celle-ci s’ajoute la retraite complémentaire. Avant 1973, le régime retraite repose sur un système à points. La pension est calculée en multipliant le nombre de points acquis par la valeur du point. Une minoration est possible si le nombre de trimestres cumulés pour une retraite à taux plein n’est pas atteint.

Depuis 1973, les règles de calcul sont identiques à celles que l’on applique aux salariés du privé. Trois éléments sont pris en compte pour le calcul de la retraite de base d’un travailleur indépendant :

- Le revenu annuel moyen,

- Le taux de retrait,

- La durée d’assurance (tous régimes confondus).

La pension de base s’obtient donc via la formule suivante :

Salaire annuel moyen x taux de pension x (durée de cotisation réelle/durée de référence)

| Éléments pris en compte | Précisions |

|---|---|

| Salaire annuel moyen | 10 à 25 meilleures années (dans la limite du PASS) selon l'année de naissance |

| Taux de pension | 50 % maximum |

| Durée de cotisation réelle / durée de référence | Nombre de trimestres cumulés / nombre de trimestres pour la retraite à taux plein |

Petite précision ici quant au taux de pension maximum de 50 % : pour y prétendre, le travailleur indépendant doit remplir des conditions :

- Avoir atteint l’âge de la retraite au taux plein (peu importe la durée d’assurance),

- Avoir accumulé le nombre de trimestres requis (selon l’année de naissance),

- Ou justifier d’une situation particulière (travailleur handicapé, ancien combattant…).

La durée de référence, prise en compte pour le troisième critère, dépend quant à elle de l’année de naissance. Ainsi :

| Année de naissance | Nombre de trimestres pour le taux plein |

|---|---|

| 1950 | 162 |

| 1952 | 164 |

| 1958 à 1960 | 167 |

| 1964 à 1966 | 169 |

| À partir de 1973 | 172 |

Il n'est pas possible de cotiser plus de 4 trimestres par année civile, même si, par exemple, le professionnel indépendant a des activités simultanées.

Les majorations et minorations de la retraite du TNS

La pension de retraite peut faire l’objet d’une « décote » ou d’une « surcote ».

La décote s’applique si le professionnel indépendant n’a pas cumulé assez de trimestres pour bénéficier d’une pension à taux plein. À l’inverse, la surcote s’obtient en cumulant plus de trimestres que le nombre requis. Les règles exactes dépendant de la date de naissance.

La décote correspond à une minoration de 1,25 % par trimestre manquant (pour les assurés nés après 1953). La décote totale maximale est limitée à 20 trimestres.

La surcote a le même taux : +1,25 % par trimestre cotisé en plus du nombre requis ou cotisé après l’âge de départ à la retraite à taux plein (dans le cas où le professionnel retarderait son départ).

Quel est le minimum retraite pour un indépendant ?

Les commerçants, artisans et de manière générale tous les TNS ont droit à un minimum de retraite. On l’appelle le « minimum contributif ». Son montant dépend du nombre de trimestres cotisés :

- Moins de 120 trimestres : 684,14 euros par mois (en 2023),

- Plus de 120 trimestres : 747,57 euros par mois (en 2023).

L’assuré doit avoir droit au taux plein pour prétendre à ce montant.

Sous certaines conditions (avoir plus de 65 ans notamment), l’ex TNS pourra également demander l’ASPA (l’Allocation de solidarité aux personnes âgées). Celle-ci sera au maximum d’un peu plus de 900 euros mensuels. Si elle est accordée, elle viendra en complément du minimum contributif.

Quid de la retraite complémentaire des travailleurs indépendants ?

Depuis 2013, les commerçants, artisans et professions industrielles cotisent au même régime obligatoire de retraite complémentaire. Là encore, il faut que le professionnel ait droit au taux plein pour sa retraite de base pour éviter une minoration de sa retraite complémentaire. S’il a droit au taux plein pour sa retraite de base, il en sera de même pour la retraite complémentaire.

C'est aussi la Sécurité Sociale des Indépendants (SSI) qui s'occupe du régime complémentaire de retraite des industriels, des commerçants et des artisans.

Les taux de cotisations pour la retraite complémentaire obligatoire sont les suivants :

- 7 % sur la part du revenu, soumis à un plafonnement qui est de 38 493 € € en 2021 ;

- 8 % sur la part du revenu plafonnée à 4 fois le Plafond de la Sécurité sociale.

Comme pour la retraite complémentaire obligatoire des salariés du secteur privé, celle des indépendants fonctionne via un système de points retraite. Pour calculer sa pension, on multiplie donc le nombre de points acquis grâce aux cotisations par la valeur de service du point.

Comment fonctionne la retraite de base des professions libérales ?

Les sections professionnelles de la CNAVPL

Organisées dès 1948 en régime unique de retraite, les 10 sections professionnelles fédérées par la Caisse Nationale d’Assurance Vieillesse des Professions Libérales (CNAVPL) n’ont pas rejoint la SSI. Chaque caisse gère donc l’assurance vieillesse mais aussi l’assurance invalidité et l’assurance décès de la profession libérale dont elle a la charge.

En parallèle de la CNAVPL, existe aussi la Caisse Nationale des Barreaux (CNBF) français pour les avocats.

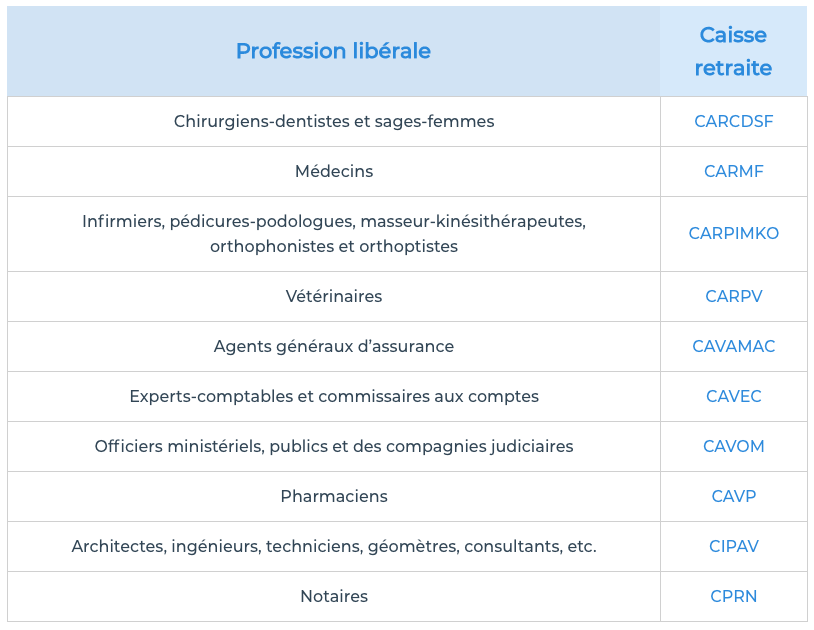

Voici les caisses de retraite assignées pour chaque groupe de professions libérales :

| Profession libérale | Caisse retraite |

| Chirurgiens-dentistes et sages-femmes | CARCDSF |

| Médecins | CARMF |

| Infirmiers, pédicures-podologues, masseur-kinésithérapeutes, orthophonistes et orthoptistes | CARPIMKO |

| Vétérinaires | CARPV |

| Agents généraux d’assurance | CAVAMAC |

| Experts-comptables et commissaires aux comptes | CAVEC |

| Officiers ministériels, publics et des compagnies judiciaires | CAVOM |

| Pharmaciens | CAVP |

| Architectes, ingénieurs, techniciens, géomètres, consultants, etc. | CIPAV |

| Notaires | CPRN |

| Avocats | CNBF |

À quel âge peut-on partir à la retraite lorsque l’on est professionnel libéral ?

Comme pour les salariés ou les autres travailleurs non salariés, l’âge de départ en retraite dépend de l’année de naissance. Il reste possible de partir avant l’âge légal dans certains cas (handicap, carrière longue ou pénibilité).

Là encore, un système de décote / surcote existe. La minoration est de 1,25 % par trimestre manquant, et la décote ne peut excéder 20 trimestres. La surcote est quant à elle « seulement » de 0,75 % par trimestre (depuis 2004). Elle s’obtient pour chaque trimestre cotisé au delà de l’âge légal de départ en retraite et au delà du nombre de trimestres à cumuler pour le taux plein.

Comment se calcule la retraite des professions libérales ?

Le régime retraite de base des professions libérales est le seul à fonctionner avec le système de points retraite. Les cotisations dépendent des revenus (une cotisation minimum est fixée en cas de revenus faibles / de déficit).

Ce système garantit une égalité entre les professionnels libéraux ayant le même revenu, puisqu'ils verseront la même cotisation et obtiendront les mêmes droits.

L'appel et le recouvrement des cotisations sont gérés individuellement par chacune des sections professionnelles énumérées ci-dessus.

Le calcul de la pension repose ensuite sur le nombre de points : nombre de points x valeur de service du point (0,5731 € depuis le 1er janvier 2021). L'appel et le recouvrement des cotisations sont gérés individuellement par chacune des sections professionnelles. Ces cotisations sont ensuite transformées en points.

Quid de la retraite complémentaire des professions libérales ?

La retraite complémentaire obligatoire des professions libérales est gérée par la caisse de leur catégorie professionnelle (on parle de section professionnelle). Elle fonctionne aussi par points.

Son calcul est identique à la retraite de base :

Nombre de points cumulés au cours de la carrière X Valeur annuelle du point.

Comment fonctionne la retraite de base des indépendants agricoles ?

À quel âge peut-on partir à la retraite lorsque l’on est exploitant agricole ?

Si la Sécurité Sociale des Indépendants (ex-RSI) est le plus récent des régimes de protection sociale français, celui des agriculteurs est l’un des plus anciens. La Sécurité Sociale des agriculteurs, exploitants comme salariés, reste gérée de manière entièrement autonome par la Mutualité sociale agricole (MSA).

La retraite de base des « non-salariés agricoles » est composée de deux éléments :

- Une retraite forfaitaire attribuée à taux plein dès que l’exploitant agricole a atteint le nombre de trimestres requis,

- Une retraite proportionnelle par points, acquise par cotisations.

Le système d’âge légal pour le départ à la retraite est le même que celui des salariés de droit commun. Il dépend donc de l’année de naissance. Consultez le tableau un peu plus haut dans cet article !

Comment se calcule la retraite des non salariés agricoles ?

Pour les exploitants agricoles, on distingue la retraite forfaitaire de la retraite proportionnelle.

Pour la retraite forfaitaire des travailleurs non salariés agricoles, on prend en compte la durée de l’activité. On retient également la durée de la carrière fixée « par génération », laquelle ne dépend pas de la date effective de la retraite. Le calcul est ensuite le suivant :

Retraite forfaitaire intégrale x Nombre d'années exercées en tant que non-salarié agricole / Durée d'assurance fixée en fonction de l’année de naissance

Le montant maximal de cette retraite forfaitaire était de 288,47 € par mois en 2023.

Pour ce qui est de la retraite proportionnelle, elle se constitue par des points, acquis pendant la période d’activité via les cotisations. Au départ en retraite, on multiplie le nombre de points par sa valeur de service, qui est actuellement de 4,068 €.

Quid de la retraite complémentaire des indépendants agricoles ?

Depuis le 1er janvier 2003, les agriculteurs bénéficient d’un régime de retraite complémentaire obligatoire par points, géré lui aussi par la Mutualité sociale agricole.

Pour obtenir le montant de la pension de retraite complémentaire, on multiplie le nombre de points acquis par la valeur de service du point (valeur actuelle en 2021 : 0,3392 €). Le nombre de points acquis dépend des cotisations versées à la MSA.

Comment demander sa retraite d’indépendant ?

- Les artisans, commerçants et professions industrielles doivent faire leur demande de retraite auprès de la Sécurités sociale des Indépendants. Pour cela, rendez-vous sur le site de l’assurance retraite / info-retraite afin de créer un espace personnel. Celui-ci remplace « mon compte retraite » du RSI.

Il faut faire sa demande au minimum 4 mois avant la date de départ prévue. Idéalement, prévoyez de le faire 6 mois à l’avance. Une seule demande suffit pour la retraite de base et la retraite complémentaire, même si le professionnel indépendant a cotisé à différents régimes durant sa période d’activité. Tous les documents et justificatifs (demande de retraite, IBAN…) pourront être remis par voie dématérialisée. Le suivi du dossier se fera également en ligne via l’espace personnel (avec France Connect).

- Pour les professions libérales, la demande doit être déposée au cours du trimestre précédant la date de départ à la retraite souhaitée. La liquidation se fera au 1er jour du trimestre qui suit. Faites votre demande directement auprès de la caisse concernée.

- Pour ce qui est des professionnels agricoles, les exploitants doivent au préalable déclarer leur intention de cessation d’activité agricole à la chambre d’agriculture dont ils dépendent. Pour cela, c’est un formulaire de la MSA (Mutualité Sociale Agricole) qu’il faut utiliser. La demande de retraite se fait comme pour les autres indépendants dans les 4 à 6 mois précédant la date de fin d’activité souhaitée.

À noter qu’il est aussi possible d’enclencher sa demande de retraite « hors ligne » en contactant la dernière caisse de retraite cotisée (cela vaut aussi pour la retraite complémentaire). Pour trouver l’adresse de votre caisse de retraite des indépendants, rendez-vous sur son site.

Un expert vous répondra