Sur votre contrat d'assurance-vie, votre épargne est disponible à tout moment. Cependant l’épargne n’est pas « bloquée » et vous pouvez donc effectuer une demande de rachat d'assurance vie quand vous le souhaitez. Reste que les conditions fiscales applicables au rachat ne sont pas toujours les mêmes, et dépendent entre autres de l’âge du contrat. Coover vous explique comment faire un rachat et à quel moment il sera préférable de le faire pour optimiser les coûts.

Valorisez votre épargne avec l'assurance-vie

Sommaire

Simulateur de rachat en assurance-vie

Ce simulateur vous permet de connaître l'assiette taxable qui sera retenue lors de votre rachat partiel ou total sur votre contrat. Vous le savez maintenant, pour un rachat partiel ou total en assurance-vie, la fiscalité dépend de la date des versements. Vous devrez donc l'indiquer sur notre outil.

La base imposable est de base|number_format €

Le montant maximal récupérable sans payer d'impôts est de montant_max|number_format €.

Pour la fiscalité, l'épargnant aura le choix entre apres

Pour la fiscalité, l'épargnant aura le choix entre avant

La base imposable est de base_1|number_format €

Le montant maximal récupérable sans payer d'impôts est de montant_max_1|number_format €

Pour la fiscalité, l'épargnant aura le choix entre avant

Pour la fiscalité, l'épargnant aura le choix entre apres

Qu’est-ce qu’un rachat partiel ou total en assurance vie ?

L’épargne investie en assurance-vie reste disponible en tout temps. Votre argent n’est pas bloqué. Il est donc possible de faire un « rachat » (c’est-à-dire un retrait) quand bon vous semble.

Il est possible de faire :

- Un rachat partiel sur votre assurance-vie : vous retirez une fraction plus ou moins importante du contrat, et cela n’entraîne pas sa liquidation. Son « antériorité fiscale » est donc conservée, et tant mieux. Plus votre contrat avance en âge, plus il est intéressant fiscalement (surtout pour les versements faits avant 2017).

- Un rachat total de votre assurance-vie : vous retirez l’intégralité de la valeur de rachat de votre assurance-vie. Le contrat est fermé et vous perdez cette fameuse antériorité fiscale.

Le rachat en assurance-vie est fiscalisé. Sachez toutefois que dans certains cas particuliers, il sera possible de faire un retrait totalement défiscalisé : en cas de licenciement économique, de liquidation judiciaire de l’entreprise de l’assuré ou de son conjoint…

Le rachat en assurance-vie peut être ponctuel ou programmé. En mettant en place des rachats partiels programmés, vous vous "versez" des revenus complémentaires, par exemple au moment de la retraite. Cette option est particulièrement intéressante sur le plan fiscal si votre assurance-vie a plus de 8 ans.

Fiscalité du rachat sur une assurance-vie : qu'est-ce que l'assiette taxable ?

En terme de fiscalité, les règles de calcul lors d'un rachat partiel ou total sur une assurance-vie ont été impactées par la "réforme Macron" et l'instauration de la "flat tax". Depuis 2018, la fiscalité de l'assurance-vie en cas de rachat dépend des dates de versement sur le contrat.

La date à retenir est celle du 27 septembre 2017. Les règles fiscales ne sont pas les mêmes si le rachat porte sur un versement réalisé par l'assuré avant ou après cette date.

Lors d'un retrait, l'assiette taxable est la somme prise en compte pour calculer la fiscalité. Ne la confondez pas avec la "valeur de rachat" qui, en assurance-vie, est la somme que percevra effectivement l'assuré lors du retrait.

Concrètement, lorsque vous faites un rachat, celui-ci se constitue :

- D’une part de capital,

- D’une part d’intérêts.

Seule la part d’intérêts et de gains générés par le contrat sera soumise à fiscalité. Le capital (les versements que vous avez faits) n'est pas soumis à fiscalité.

Prenons un exemple de calcul de rachat partiel en assurance-vie. Si vous retirez 10 000 euros au total, composés de 8000 euros de capital et de 2000 euros d’intérêts, la fiscalité sera calculée sur 2000 euros, et non sur 10 000. Pour savoir quel montant sera soumis à fiscalité en fonction du retrait que vous souhaitez faire, pensez aux simulateurs de rachat en assurance-vie (avant ou après 8 ans) !

Comment faire une demande de rachat sur son assurance-vie ?

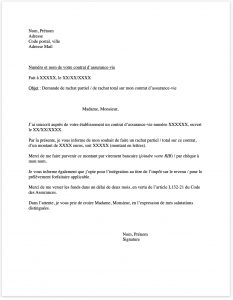

La procédure de demande de rachat en assurance-vie est assez simple. Il suffit d'envoyer à l'assureur une lettre de rachat total / partiel sur assurance vie (après ou avant 8 ans). Outre via cette lettre de rachat en assurance-vie, il est aussi, en général, possible de faire votre demande :

- En ligne, via votre espace personnel,

- En agence, auprès de votre conseiller (via un formulaire papier).

Si vous envoyez votre lettre par voie postale, préférez le courrier recommandé avec accusé de réception. Pour sa rédaction, aidez-vous au besoin d'une "lettre type" de rachat total / partiel en assurance-vie.

Coover vous propose son propre modèle de lettre pour demander un rachat total ou partiel sur votre contrat d'assurance-vie :

Le délai de versement d’un rachat fait en assurance-vie est relativement court. Les institutions ont deux mois pour le faire mais dans les faits, cela va souvent plus vite. N'oubliez pas que vous n’avez aucun "motif" à donner pour votre rachat en assurance-vie.

Chaque année, l’établissement vous enverra un relevé annuel vous informant de la valeur de rachat de votre assurance-vie.

La fiscalité du rachat sur une assurance-vie alimentée avant 2017

Depuis l'instauration de la flat tax, lors d'un rachat en assurance-vie, on doit faire la distinction selon qu’il porte sur des versements antérieurs ou postérieurs au 27 septembre 2017.

Si le rachat porte sur des sommes versées avant cette date, on applique « l’ancienne » fiscalité. L’assuré a le choix entre :

- L’imposition des gains et intérêts au titre de l’impôt sur le revenu (et donc sur la base de sa tranche marginale d’imposition). Le rachat sur l'assurance-vie est alors à reporter sur la déclaration d'impôt.

- Un prélèvement forfaitaire libératoire (PFL), lequel est dégressif selon l’âge du contrat.

Dans tous les cas, le rachat est soumis aux prélèvements sociaux de 17,20 %.

| Âge du contrat | Choix pour l'IR | Choix pour le PFL |

|---|---|---|

| Moins de 4 ans | IR + Prélèvements sociaux (17,20 %) | 35 % + Prélèvements sociaux (17,20 %) |

| Entre 4 et 8 ans | IR + Prélèvements sociaux (17,20 %) | 15 % + Prélèvements sociaux (17,20 %) |

| + de 8 ans | Abattement puis IR + Prélèvements sociaux (17,20 %) | Abattement puis 7,5 % + Prélèvements sociaux (17,20 %) |

Après 8 ans, l’assurance-vie est à maturité fiscale (d’où l’importance, si possible, de préférer le rachat partiel au rachat total, afin de ne pas "perdre" cette antériorité). À partir de là, l’assuré jouit d’un abattement fiscal annuel sur les gains et intérêts retirés. Il est de :

- 4600 euros s’il est seul,

- 9200 euros s'il est en couple.

Si le rachat partiel ou total dépasse l'abattement annuel, la fraction excédentaire sera taxée à 7,5 % (+ prélèvements sociaux de 17,20 %) sur les gains.

La fiscalité du rachat en assurance-vie pour des versements après 2017

Lorsque le rachat concerne des sommes placées sur l’assurance-vie après le 27 septembre 2017, on tombe dans les "nouvelles" dispositions légales.

L’assuré a toujours une option fiscale pour son rachat partiel ou total en assurance-vie. Il doit choisir entre :

- L’imposition au titre de l'impôt sur le revenu,

- Le prélèvement forfaitaire unique (PFU), qui « remplace » le PFL. Celui-ci est au total de 30 % (12,8 % + 17,20 % de prélèvements sociaux), peu importe que le contrat ait 3 ou 5 ans.

Si le contrat a plus de 8 ans, le titulaire du contrat profite toujours de l’abattement de 4600 euros (9200 euros pour un couple) sur son rachat en assurance-vie. Rappelons que seuls les intérêts sont concernés, puisque la part de capital retiré est exonérée.

Si les intérêts dépassent cet abattement, les 150 000 « premiers » euros seront taxés à 7,5 % (+ les prélèvements sociaux). Au delà, on reviendra au taux de 30 % au total.

| Âge du contrat | Versements inférieurs à 150 000 euros | Part des versements supérieure à 150 000 euros |

|---|---|---|

| Moins de 4 ans | Choix pour l'IR ou le PFU de 30 % au total | Choix pour l'IR ou le PFU de 30 % au total |

| Entre 4 et 8 ans | Choix pour l'IR ou le PFU de 30 % au total | Choix pour l'IR ou le PFU de 30 % au total |

| + de 8 ans | Abattement puis choix pour l'IR ou le PFU de 7,5 % + prélèvements sociaux (17,20 %) | Abattement puis choix pour l'IR ou le PFU de 30 % au total |

Quand faire un rachat partiel ou total sur son assurance-vie ?

Vous n'avez aucun motif à fournir lorsque vous faites un rachat sur votre assurance vie. Vous êtes libre de faire un retrait partiel ou total à tout moment, pour financer les études des enfants, pour un projet immobilier...

Avant de prendre votre décision, calculez l'impact fiscal ! Pensez à notre simulateur gratuit de rachat en assurance-vie avant / après 8 ans !

Rappelez-vous, il y a quand même un moment où la fiscalité du rachat sur une assurance-vie est optimale : lorsque le contrat plus de 8 ans !

Un rachat sur une assurance-vie avant sa maturité fiscale est moins intéressant fiscalement, puisque vous ne profiterez pas de l’abattement sur les gains et intérêts. Si vous le pouvez, et surtout si la valorisation de votre contrat est importante, attendez que le contrait ait plus de 8 ans.

Quant à savoir ce qui est préférable en terme d’option fiscale pour votre rachat en assurance-vie (prélèvement forfaitaire ou imposition au titre de l’IR), tout dépend de votre tranche marginale d’imposition. Si vous êtes fortement imposé, le prélèvement forfaitaire est à prioriser. Si vous l’êtes peu, réintégrer votre rachat en assurance-vie dans votre déclaration d'impôt est préférable.

Si vous êtes sûr de faire un rachat, anticipez un point les choses. N'oubliez pas de prendre en compte le délai inhérent à tout rachat en assurance-vie. Celui-ci peut être de quelques jours ou semaines, selon les établissements.

Quels sont les frais inhérents à un rachat en assurance-vie ?

Demander un rachat en assurance-vie est gratuit. Même si de nombreux frais peuvent être facturés par l’assureur pendant la vie du contrat (frais de gestion, frais d’arbitrage…), le retrait n’en entraîne en général pas.

Seule la fiscalité éventuelle viendra minorer votre rachat partiel ou total.

Valorisez votre épargne avec l'assurance-vie

Le rachat sur une assurance-vie peut être partiel ou total, selon les besoins et projets du souscripteur-assuré. Il suffit de le demander à l’établissement où le contrat a été ouvert. La fiscalité dépendra de l’âge du contrat et du moment où les primes ont été versées.

Le rachat n’entraînera en principe aucun frais.

Oui, à tout moment, en en faisant la demande à la banque / l’assureur.

La fiscalité du rachat s’adoucit avec le temps. Les meilleures conditions fiscales sont celles applicables lorsque le contrat a plus de 8 ans.

2 commentaires à "Rachat en assurance vie : comment ça marche ?"

alloncle sylvie, le 26 avril 2021

Je ne comprends pas très bien cette expliquation: "Sachez que lors du rachat, seule la part de gains et intérêts retirés est fiscalisée, jamais la part de capital. Si vous retirez 1000 euros incluant 100 euros d’intérêts, la fiscalité ne concernera que cette dernière poche".

EST-ce a dire que je serai fiscalisée sur 1000euros ou sur 100euro?

Pierre Fruchard, le 27 avril 2021

Bonjour,

Cela signifie que vous serez fiscalisée sur 100 euros.

Bien à vous,

Un expert vous répondra