L’assurance-vie permet de transmettre, au décès de l’assuré, un capital ou une rente à un bénéficiaire désigné. C’est le titulaire du contrat qui choisit librement quel sera (ou seront) celui qui bénéficiera du contrat. Ce choix se fait lors de la rédaction de la "clause bénéficiaire". Dans la mesure où l'optimisation de sa succession est l'un des intérêts de l'assurance-vie, il est primordial de bien soigner sa clause. Comment rédiger la clause bénéficiaire de son assurance-vie ? Qui désigner ? Peut-on changer par la suite ? Focus.

Valorisez votre épargne avec l'assurance-vie

Sommaire

À quoi sert la clause bénéficiaire en assurance-vie ?

La clause bénéficiaire permet au souscripteur d'une assurance-vie de déterminer à l'avance, de son vivant, quelle sera la personne qui recevra le capital ou la rente après son décès. Cette clause, le plus souvent insérée dans le contrat lui-même, est très importante. Elle permet d’optimiser sa succession future, du fait des avantages fiscaux propres à l'assurance-vie.

Elle n'est pas obligatoire, mais essentielle. C'est la clause bénéficiaire qui fait de l'assurance-vie un outil de transmission optimal sur le plan fiscal. Pour que l'assurance-vie soit traitée en dehors de la succession au décès de l'assuré, il faut qu'il y ait un bénéficiaire désigné.

Il est tout à fait possible de désigner plusieurs bénéficiaires, plusieurs enfants par exemple. Les bénéficiaires peuvent être à parts égales, ou non (par exemple, 60 % du capital pour un enfant et 40 % pour un autre). Le souscripteur choisit librement la répartition. Il est aussi possible de désigner des bénéficiaires successifs. Notons que le souscripteur peut aussi très bien nommer une personne morale (une association par exemple) comme bénéficiaire de son assurance-vie.

La clause est en principe rédigée à la souscription. Rien n'empêche toutefois le souscripteur de s'y pencher plus tard, une fois l'assurance-vie ouverte.

Au décès de l'assuré, le bénéficiaire désigné peut tout à fait refuser le bénéfice du contrat, s'il estime par exemple qu'un autre bénéficiaire en a plus besoin que lui.

Une assurance-vie "sans clause bénéficiaire" rejoindrait la succession au décès de l'assuré. Cela s'avérerait dommage sur le plan fiscal, puisque le traitement fiscal favorable de l'assurance-vie (les abattements notamment) serait perdu. Le capital serait transmis selon les règles fiscales applicables aux successions, lesquelles sont moins intéressantes.

Comment bien rédiger la clause bénéficiaire de son assurance-vie ?

Comment désigner un bénéficiaire ?

Plus la clause bénéficiaire est claire et précise, plus l’identification du (ou des) bénéficiaire sera simple pour l’assureur. Elle ne doit pas pouvoir être soumise à interprétation.

La clause bénéficiaire de l'assurance-vie peut prendre plusieurs « formes » :

- Elle peut être inscrite dans le contrat / le bulletin d’adhésion,

- Elle peut faire l’objet d’un avenant au contrat,

- Elle peut être rédigée sous seing privé (hors passage devant notaire),

- Elle peut l’être par acte notarié,

- Elle peut être incluse dans un testament.

Clause bénéficiaire libre ou clause standard ?

Globalement, la clause bénéficiaire d'une assurance-vie peut être à texte libre ou être prérédigée (on parle alors de "clause standard") :

| Type de clause | Avantage(s) | Inconvénient(s) |

|---|---|---|

| Clause à texte libre |

Désignation de n'importe quel bénéficiaire (même sans lien de parenté) Choix libre de la répartition du capital Possibilité d'inclure une obligation de remploi | Doit être bien rédigée pour éviter toute erreur d'interprétation au décès |

| Clause standard | Clause de base, construite pour éviter les erreurs d'interprétation | Ne permet de désigner que des bénéficiaires avec un lien de parenté Ne permet pas de choisir une répartition de capital |

Si vous optez pour une clause libre, n’oubliez pas d’ajouter, à la fin, la mention « à défaut mes héritiers ». Cela évitera que le capital ne rejoigne la succession si le bénéficiaire que vous avez désigné décède avant vous. Pensez aussi, idéalement, à informer vos bénéficiaires. Cela simplifiera les choses pour l’assureur au moment du dénouement du contrat. Rien ne vous oblige toutefois à le faire.

Via une "clause de remploi", le souscripteur d'une assurance-vie peut aussi "obliger" le bénéficiaire à utiliser les fonds d'une certaine façon. La clause pourra par exemple prévoir que l'argent devra être employé pour ouvrir une nouvelle assurance-vie, pour acheter un appartement... Le bénéficiaire devra s'y plier.

Sachez que vous pouvez vous tourner vers l’AGIRA pour savoir si vous êtes vous-même bénéficiaire d’une assurance-vie.

Pour ce qui est de la clause bénéficiaire d’une assurance vie pour une personne sous tutelle, les choses sont un peu différentes. La personne doit être représentée pour tous les actes ayant une incidence sur son patrimoine. Le tuteur devra donc intervenir pour la rédaction de la clause. Il ne pourra toutefois pas être bénéficiaire lui-même.

Valorisez votre épargne avec l'assurance-vie

Clause bénéficiaire standard en assurance-vie : exemple

En assurance-vie, la clause standard désigne le conjoint ou partenaire pacsé, et à défaut (en cas de pré-décès) les enfants nés ou à naître.

Idéalement, il est préférable de ne pas nommer un conjoint ou partenaire pacsé, au cas où cela viendrait à changer avant le dénouement du contrat !

Voici un exemple de clause bénéficiaire standard en assurance-vie :

« À mon décès, le capital sera versé à mon conjoint, à défaut mes enfants, nés ou à naître, vivants ou représentés, par parts égales entre eux, à défaut mes héritiers »

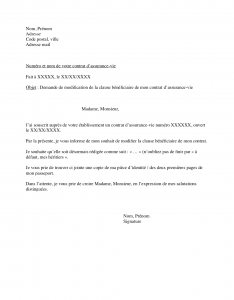

Notre modèle de lettre de clause bénéficiaire en assurance-vie

Si la clause bénéficiaire est insérée dans le contrat d’assurance-vie, un simple avenant envoyé par lettre recommandée avec accusé de réception suffira à sa modification. Rien ne vous empêche toutefois de l’inclure dans un testament ou de passer devant notaire pour mettre en place une première clause ou modifier celle existante.

Voici notre lettre type de modification de clause bénéficiaire en assurance-vie :

Quand peut-on changer la clause bénéficiaire de son assurance-vie ?

La clause bénéficiaire d'une assurance-vie peut être modifiée à tout moment, sauf en cas de "bénéficiaire acceptant". La personne désignée comme bénéficiaire peut en effet avoir déjà accepté le bénéfice du contrat, du vivant de l'assuré (et avec son accord). Le cas échéant, le souscripteur devra d'abord obtenir l'accord du bénéficiaire acceptant avant de pouvoir modifier la clause.

Sans bénéficiaire acceptant, la clause se modifie donc librement. Si vous l'avez incluse dans votre contrat d'assurance-vie, contactez simplement votre conseiller si vous souhaitez la changer.

| Cas de figure | Modification |

|---|---|

| Aucun bénéficiaire acceptant | Possible à tout moment |

| Au moins un bénéficiaire acceptant | Possible avec l'accord préalable du bénéficiaire acceptant |

Faut-il déposer la clause bénéficiaire de son assurance-vie chez un notaire ?

Il n'y a pas vraiment de formalités particulières pour la rédaction de la clause bénéficiaire d’une assurance-vie. La loi n'impose absolument pas de la rédiger devant notaire. Elle peut toutefois être incluse dans un testament notarié ou rédigée par un acte "authentique".

Passer devant un notaire n’est donc pas obligatoire, d'autant que cela a un coût. Faire appel à un professionnel du Droit à quand même certains avantages :

- Bénéficier de conseils pour optimiser sa succession future.

- Maximiser le potentiel de l'assurance-vie (sur le plan fiscal notamment). Cela est surtout vrai si vous avez plusieurs contrats avec des bénéficiaires et des règles fiscales différentes (primes versées avant ou après 70 ans).

- Assurer une meilleure traçabilité de votre clause bénéficiaire. Pensez à informer l'assureur des coordonnées de votre notaire.

Si vous souhaitez démembrer la clause bénéficiaire de votre assurance-vie, vous faire accompagner d’un notaire est une excellente idée.

Qu'est-ce que le démembrement de la clause bénéficiaire en assurance-vie ?

Le démembrement d’une clause bénéficiaire en assurance-vie permet de distinguer :

- Une personne qui recevra le capital et en percevra les fruits du contrats : l’usufruitier, à charge pour elle de ne pas dilapider le capital et de le transmettre à son décès,

- Une autre personne qui recevra la « nue-propriété » du capital (le "nu-propriétaire"), et qui ne le touchera effectivement qu’au décès de l’usufruitier.

Cela permet donc, en quelque sorte, une transmission en deux temps. Le plus souvent, c’est le conjoint survivant qui est désigné usufruitier, car il est exonéré de droits de succession depuis 2007. Il recevra donc, au décès de l’assuré, le capital en totale exonération fiscale,

Les enfants sont souvent nus-propriétaires. Au décès du dernier parent, ils récupéreront le capital dans des conditions fiscales favorables.

Le couple usufruitier / nu-propriétaire peut aussi être constitué des enfants et petits-enfants.

Niveau fiscalité pour les nus-propriétaires, le démembrement est intéressant puisque ces derniers seront seulement taxés sur la valeur de leur nue-propriété (qui dépend de l’âge de l’usufruitier). La taxation sera donc moindre à ce qu'elle aurait été sur une pleine propriété du capital.

Au décès de l’usufruitier, la pleine propriété est reconstituée entre les mains des nus-propriétaires sans fiscalité supplémentaire ! Le démembrement de la clause en assurance-vie est donc intéressant sur le plan civil, mais aussi sur le plan fiscal.

Valorisez votre épargne avec l'assurance-vie

La clause bénéficiaire vous permet de désigner la (ou les) personne qui touchera le capital ou la rente à votre décès.

Non, elle ne l'est pas. C'est toutefois elle qui permet au capital de l'assurance-vie, au décès de l'assuré, d'être traité hors succession. Si vous n'en mettez pas, vous perdez les avantages fiscaux de l'assurance-vie.

Vous pouvez rédiger votre clause bénéficiaire librement. Vous pouvez choisir un ou plusieurs bénéficiaires, décider de la part qu'aura chacun, de ce qu'il se passera si l'un d'eux est pré-décédé etc,

4 commentaires à "Clause bénéficiaire en assurance-vie : comment bien la rédiger ?"

MASSON, le 22 décembre 2021

Bonjour

je souhaite refuser ma part d'assurance vie en cas de décès de mes parents ( nous sommes 3 enfants) . si je veux que ma part revienne directement a mon enfant le contrat ne doit il pas préciser " pour cause de pré- décès ou renonciation " car la représentation ne joue en assurance vie qu'en cas de décès et si elle est expressément prévue. Pour qu'elle puisse s'appliquer en cas de renonciation , faut il la prévoir dans la clause? oui ou non

Pierre Fruchard, le 29 décembre 2021

Bonjour,

Il vaudrait mieux se rapprocher de votre assureur afin qu'il puisse vous donner une réponse clair et correspondant à votre cas.

Cordialement.

BRETON, le 17 janvier 2022

Bonjour

Bénéficiaires d'une assurance vie avec un contrat standard (mes héritiers), nous sommes 7sur la ligne paternelle et 3 sur la ligne maternelle .

Cette quotité appliquée à la succession est elle prise en compte dans la répartition du capital ou bien celui -ci est simplement divisé par 10 ?

Merci à vous

Pierre Fruchard, le 19 janvier 2022

Bonjour,

Concernant le calcul de la quotité, il faut savoir que seul les descendants en ligne directe et le conjoint survivant peuvent être bénéficiaire. Cependant cela va aussi dépendre de la clause bénéficiaire du contrat d'assurance vie.

Cordialement.

Un expert vous répondra