Comme son nom l’indique, l’assurance au tiers ne couvre que les dommages causés aux autres par l’assuré. Pour étendre cette garantie minimale obligatoire, il faut souscrire plus de garanties.

Sommaire

La garantie individuelle du conducteur

L’assurance responsabilité civile ne couvre que les dommages subis par les passagers d’un véhicule. Pour que le conducteur soit également assuré, il doit souscrire une garantie spécifique : la garantie individuelle du conducteur.

La garantie individuelle du conducteur couvre les blessures qu’il subit lors d’un accident :

- Dont il est personnellement responsable ;

- Provoqué fortuitement, par exemple à cause d’une chaussée glissante ou du brouillard.

Selon les contrats, cette garantie peut également couvrir les membres de la famille de l’assuré, lorsqu’ils conduisent sa voiture.

L'indemnisation peut être calculée de deux manières : à hauteur du montant des frais réels ou selon un barème forfaitaire. Les frais pris en charge par le contrat sont en général :

- Les frais médicaux, chirurgicaux, pharmaceutiques ;

- Les prothèses ;

- Les frais d’hospitalisation ;

- Le préjudice financier lié à un arrêt de travail ou à une incapacité permanente ;

- L’invalidité partielle ou totale permanente, avec toutefois un « plancher » entre 10 et 15 % d’invalidité, sous lequel l’assuré ne touche rien ;

- Le décès : un capital est versé à la famille du conducteur.

Le contrat peut prévoir des plafonds d’indemnisation, c’est-à-dire un versement maximal au-delà duquel l’assuré ne touche plus rien.

Les garanties dommages

Lors d’un accident de la circulation, que vous en soyez totalement ou partiellement responsable, si vous n’êtes assuré qu’au tiers, vous n’obtiendrez aucune indemnisation pour les dommages causés à votre véhicule. Et ce sera la même chose pour tous les autres dommages qui peuvent le détériorer, par exemple une tempête de grêle ou un incendie.

Par conséquent, si vous le souhaitez, votre assureur peut vous proposer différents contrats, destinés à vous prémunir contre l’un de ces risques… ou contre tous à la fois.

La garantie dommages et collisions

Aussi appelé « tierce collision », c’est le premier niveau d’assurance du véhicule, pour les petits budgets. Son rôle est d’indemniser une collision avec un « tiers », c’est-à-dire un autre véhicule, mais aussi un cycliste, un piéton ou même un animal, si son propriétaire est connu.

Autrement dit, vous ne serez pas indemnisé :

- Si un véhicule non identifié le percute et prend la fuite ;

- S’il percute un obstacle (un arbre ou un mur) ou s’il fait une sortie de route tout seul ;

- S’il percute un animal dont le propriétaire est inconnu, par exemple un animal sauvage.

L’assurance dommages collision ne couvre pas non plus les dommages causés aux marchandises et aux objets transportés dans le véhicule. Pour les couvrir, il faudra donc souscrire un contrat plus avantageux.

La garantie dommage tous accidents

Elle s'appelle aussi « dommage tous risques », à ne pas confondre avec l’"assurance tous risques".

La garantie dommages tous accidents est un peu plus chère que la garantie dommages collision, car elle intervient à chaque fois que le véhicule est endommagé, sans qu’un tiers soit nécessairement impliqué. La garantie fonctionne également en cas :

- De catastrophe naturelle (tempête, grêle, inondation) ;

- D’incendie ou d’explosion (à la suite d’émeutes ou d’un attentat, par exemple) ;

- De catastrophe technologique.

Pour fixer leur tarif, certains assureurs tiennent compte de l'âge du véhicule. Une option intéressante pour les voitures de plus de cinq ans, à condition qu’elles aient peu de kilomètres au compteur.

La garantie vol

Si vous avez un véhicule neuf ou quasiment neuf, voici une garantie indispensable et souvent incluse dans les contrats d'assurance auto complémentaire. Elle est prévue pour indemniser le vol (ou le tentative de vol) ainsi que ses organes de direction.

Les conditions dans lesquels le vol s’est produit sont évidemment très importantes. Par exemple, si vous n’avez pas verrouillé les portes ou le coffre de la voiture, l’assureur refusera d’appliquer la garantie.

Pour ce qui est des objets laissés à l’intérieur de la voiture (ou du top-case d’une moto), puis volés indépendamment du véhicule, lisez bien ce que prévoit votre contrat. Sachez cependant que leur vol est rarement indemnisé.

Quant aux accessoires et aux équipements, ils sont en général indemnisés s’ils sont installés en série (le catalogue constructeur faisant foi). Sinon, ils ne seront couverts que si vous les déclarez à votre assureur, et que celui-ci les inclut dans le contrat, moyennant un supplément.

La garantie bris de glace

C’est une garantie qui prend en charge les frais de réparation ou de remplacement des surfaces vitrées d’une voiture : pare-brise, vitres latérales et lunette arrière.

Cependant, de nombreux contrats d’assurance proposent d’étendre la garantie à toutes les autres surfaces vitrées de la voiture :

- Les blocs optiques des phares ;

- Les rétroviseurs ;

- La vitre du toit ouvrant.

Selon les contrats, la garantie peut être accompagnée d’une franchise.

Autre question, faut-il réparer ou remplacer? Sachez que seul un pare-brise peut éventuellement être remis en état. Les vitres latérales et la lunette arrière ne se réparent pas : en cas d’impact, il faut impérativement les faire remplacer.

Quant au pare-brise, pour être réparable, il faut que l’impact remplisse plusieurs conditions :

- Ne pas être dans le champ de vision du conducteur ;

- Être éloigné de 4 cm des bords du pare-brise ;

- Son diamètre doit être inférieur à 3 cm.

Les garanties incendie et explosion

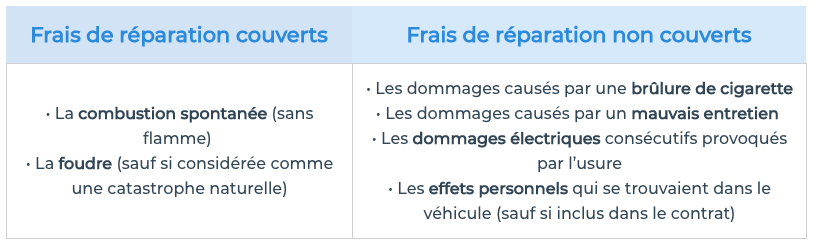

Ci-après un tableau avec la liste des dommages principaux dus à l'incendie et leur couverture (ou pas ) par l'assureur.

| Frais de réparation couverts | Frais de réparation non couverts |

|

|

Bien sûr, tout incendie intérieur comme extérieur et toute explosion du véhicule ne sont indemnisés que s’ils sont absolument involontaires.

Les garanties contre les effets du vent, des catastrophes, des attentats

C’est une garantie un peu spéciale, car elle ne va jamais seule : elle accompagne automatiquement toute souscription d’une garantie du type « dommages » (collision ou tous accidents), ou « incendie et explosion ».

Comme pour tout sinistre, il y a toujours des délais de déclaration à respecter. Pour la plupart des sinistres, les assureurs fixent les délais à cinq jours. Lisez toujours ce que prévoit votre contrat. Autre réflexe à avoir : prendre tout de suite des photos du sinistre, pour prouver vos déclarations.

Les effets du vent : tempêtes, ouragans, cyclones

Les effets du vent sont toujours dévastateurs, donc si votre voiture est récente, mieux vaut donc prendre une assurance dommages ou incendie, de manière à être aussi couvert contre les tempêtes.

Si un arbre s’abat sur votre voiture durant un tempête et que c'est un cas de force majeure, la responsabilité du propriétaire de l’arbre (un voisin, la municipalité ou autre…) ne peut pas être engagée. D’où l’intérêt d’être correctement assuré.

À noter aussi que les contrats d’assurance auto ou moto proposent également une garantie appelée « forces de la nature » ou « événements climatiques ». Celle-ci joue en cas d’événements naturels non officiellement déclarés en catastrophes naturelles. C’est le cas par exemple pour des dommages dus au gel ou à la neige. Dans certaines régions « à risque », elle peut être intéressante. À voir avec son assureur.

Les catastrophes naturelles

Selon le Code des assurances, sont considérés comme les effets des catastrophes naturelles «les dommages matériels directs non assurables ayant eu pour cause déterminante l’intensité anormale d’un agent naturel, lorsque les mesures habituelles à prendre pour prévenir ces dommages n’ont pu empêcher leur survenance ou n’ont pu être prises » (article L. 125-1, alinéa 3). Il peut s’agir d’une inondation, d’une avalanche, d’un tremblement de terre.

La garantie s’applique à condition que l’épisode climatique soit qualifié de «catastrophe naturelle» par un arrêté ministériel publié au Journal officiel, pour déterminer précisément la zone et la nature des dommages. C’est le point de départ de toute démarche officielle.

Sachez que, si les vents dépassent 145 km/h en moyenne pendant dix minutes, ou s’ils dépassent 215 km/h en rafales, une «tempête» sera reclassée en « catastrophe naturelle ».

Les catastrophes technologiques

Cette garantie couvre les dommages résultant des catastrophes technologiques ayant également fait l’objet d’un arrêté au Journal officiel.

Le coût de la réparation du véhicule, si elle est possible, ou le coût de son remplacement, est pris en charge dans la limite de la valeur de remplacement d’un véhicule équivalent sur le marché local. Dans tous les cas, les franchises et les taux de vétusté ne sont pas pris en compte pour le calcul de l’indemnisation.

Les attentats et les actes de terrorisme

L'article L. 126-2 du Code des assurances stipule que les dommages résultant d’actes de terrorisme ou d’attentats ne peuvent pas être exclus d’un contrat d’assurance auto ou moto «dommages» ou «incendie».

Par conséquent, ce risque doit être obligatoirement couvert par l’assureur. En revanche, pour que la garantie s’applique, le contrat impose en général trois conditions :

- Que l’événement ait lieu en France ;

- Qu’il soit classifié en attentat ou acte de terrorisme ;

- Que le véhicule ait été endommagé par incendie ou explosion.

La garantie assistance dépannage

Cette garantie recouvre deux types de prestation : l’assistance au véhicule et l’assistance aux personnes. Vous serez ainsi dépanné ou remarqué lors d'un accident ou d'une panne.

Elle vous permet d’être dépanné ou remorqué en cas de panne ou d’accident.

Attention, il peut y avoir des conditions d’éloignement du domicile (par exemple plus de 25 ou de 50 km de chez soi). Si vous souhaitez être dépanné y compris depuis chez vous, la garantie est souvent plus chère. Une question à poser avant !

Par ailleurs, la garantie assistance dépannage peut aussi prévoir de rapatrier conducteur et véhicule en cas d’accident ou de maladie à l’étranger. Dans tous vos déplacements, n’oubliez pas d’avoir toujours sur vous les coordonnées de votre assureur et du service d’assistance ainsi que le numéro de votre contrat.

L’assurance « tous risques »

Outre la responsabilité civile obligatoire, comme son nom l’indique l’assurance tous risques comprend toutes les garanties énumérées ci-dessus :

- La responsabilité civile de tous les conducteurs du véhicule, quels qu’ils soient ;

- Les dommages corporels du conducteur ;

- Les dommages sur le véhicule de l’assuré à la suite d’un accident de la circulation ;

- Les vol, incendie, bris de glace, tempête, catastrophe naturelle et technologique, attentat ;

- Le dépannage.

La protection juridique de l’assurance auto

Les différents contrats d’assurance auto ou moto proposent souvent une garantie complémentaire : la protection juridique. Elle doit toujours faire l'objet d'un contrat séparé même si vous la soucrivez en même temps que l'assurance du véhicule.

Définition de la protection juridique

Voici les différentes composantes de la protection juridique :

- Délivrer une information à l’assuré sur ses droits concernant un litige lié à son véhicule ;

- Intervenir lorsqu'il existe un différend entre l’assureur et l’assuré;

- Intervenir dans un conflit lié au véhicule, en vue d’un règlement amiable ;

- Prendre en charge les frais d’avocat en cas de procès.

La garantie défense recours

C’est une garantie optionnelle qui se souscrit avec la garantie de protection juridique d’un contrat d’assurance auto ou moto. Elle engage l’assureur à défendre l’assuré qui fait l’objet d’une action en réparations pécuniaires devant :

- Une juridiction civile, commerciale ou administrative pour des dommages causés à des tiers ;

- Une juridiction pénale si on vous poursuit pour blessures ou homicide par imprudence.

Un expert vous répondra