Après un accident de la circulation, les assureurs de chaque conducteur se contactent et évaluent les responsabilités de leur client, compte tenu du constat amiable qu’ils ont reçu. Quand les véhicules sont couverts dans le cadre professionnel ou le cadre particulier, ce sont les assurances autos respectives qui prennent en charge les frais éventuels de réparation et remorquage, en fonction des contrats préalablement souscrits. Comment se faire indemniser après un sinistre avec sa voiture sur la route ? Quels sont les démarches ? À quel délai faut-il s'attendre pour recevoir l'indemnisation ? Nos experts dépoussièrent le terrain pour vous.

Sommaire

Comment fonctionne l’indemnisation des dommages matériels en assurance auto ?

En assurance auto, le conducteur assuré est indemnisé en totalité lorsqu’il n'est pas responsable de l’accident, partiellement en cas de responsabilité partagée, et pas du tout si la responsabilité est totale.

Si votre compagnie ou mutuelle d’assurances adhère à la convention d’indemnisation directe de l’assuré et de recours entre sociétés d’assurance automobile (Irsa qui signifie «Indemnisation règlement des sinistres automobiles »), c’est elle-même qui vous indemnisera directement, à la place de l’assureur du responsable. La convention Irsa est applicable dans la plupart des accidents.

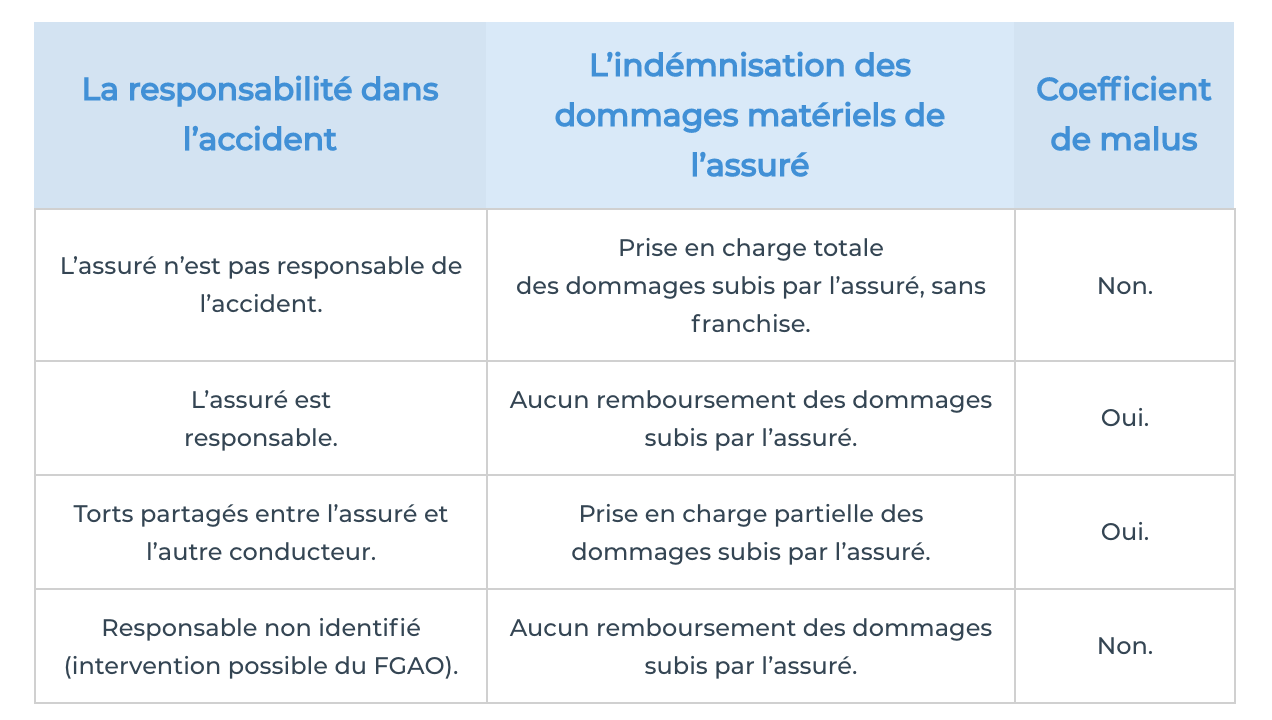

Avec une assurance auto ne comprenant que la responsabilité civile, donc une formule d'assurance auto au tiers, voici les indemnisations possibles et conséquences sur le bonus malus en fonction des différentes situations :

| La responsabilité dans l'accident | L'indemnisation des dommages matériels de l'assuré | Coefficient de malus |

|---|---|---|

| L'assuré n'est pas responsable de l'accident. | Prise en charge totale des dommages subis par l'assuré, sans franchise. | Non. |

| L'assuré est responsable. | Aucun remboursement des dommages subis par l'assuré. | Oui. |

| Torts partagés entre l'assuré et l'autre conducteur. | Prise en charge partielle des dommages subis par l'assuré. | Oui. |

| Responsable non identifié (intervention possible du FGAO). | Aucun remboursement des dommages subis par l'assuré. | Non. |

Concernant les prises en charge des formules multirisques, les garanties et indemnisations sont par conséquence plus importantes :

| La responsabilité dans l'accident | L’indemnisation des dommages matériels de l'assuré | Coefficient de malus |

|---|---|---|

| L'assuré n'est pas responsable de l'accident. | Prise en charge totale des dommages subis par l'assuré, sans franchise. | Non. |

| L'assuré est responsable. | Prise en charge totale des dommages subis par l'assuré, après application de la franchise prévue au contrat. | Oui. |

| Torts partagés entre l'assuré et l'autre conducteur. | Prise en charge totale des dommages subis par l'assuré, sans franchise (sauf si le contrat en prévoit une). | Oui. |

| Responsable non identifié. | Prise en charge totale des dommages subis par l'assuré, après application de la franchise prévue au contrat. | Non, si le véhicule était garé et en cas de bris de glace. |

Quelle est la procédure d’évaluation pour les éventuelles réparations ?

Pour prendre en charge la remise en état du véhicule accidenté, les assureurs ont deux possibilités, prévues par le contrat d’assurance :

- Si les dommages déclarés par l’assuré ne sont pas très importants, c’est- à-dire inférieurs à une somme inscrite dans le contrat (par exemple 1500 €), l’assureur autorise son client à faire réparer son véhicule et à lui faire parvenir la facture, qu’il remboursera ;

- Si les dommages déclarés par l’assuré sont beaucoup plus importants, l’assureur va avoir besoin d’évaluer par lui-même si le véhicule est réparable et pour quel montant.

Dans le second cas de figure, l’assureur va mandater un expert automobile. Pour cela, il demande à l’assuré de déposer son véhicule dans un garage agréé par sa compagnie. Dans la semaine ou la quinzaine qui suit l’accident, l’expert passe alors l’examiner et établit le montant des dommages remboursés par l’assureur.

Par ailleurs, si au cours de sa mission d’expertise l’expert découvre des déficiences, des défauts de conformité du véhicule ou un accessoire non homologué, susceptibles de mettre en danger le conducteur ou d’autres personnes, il doit en informer le propriétaire du véhicule sans délai (article R. 326-2 du Code de la route).

Dans la mesure du possible, essayez de savoir quel jour passe l’expert, pour être présent lors de sa venue, de manière à répondre précisément à ses questions s’il s’en pose. Dans tous les cas, il vous envoie une copie du rapport qu’il va donner à l’assureur.

En cas de désaccord sur les conclusions de l’expertise, l’assuré peut faire appel à un expert de son choix pour procéder à une contre-expertise, mais cette fois à ses frais. Si le second expert conteste les conclusions du premier, un troisième expert peut intervenir pour arbitrer. Et, pour ce dernier, l’assureur et l'assuré se partagent le paiement des frais de sa nomination et ses honoraires.

Que fait l’assurance auto si le véhicule est très endommagé ?

Après un grave accident, la question se pose de savoir dans quelle mesure les voitures endommagées peuvent être remises en circulation. Le Code de la route prévoit une procédure d’expertise, qui a été renforcée et simplifiée, à la suite d’une directive européenne.

L’objectif est de détecter les véhicules qui présentent un danger immédiat pour la sécurité, afin de les retirer de la circulation, temporairement ou définitivement. La nouvelle procédure prévoit que l’expert étudie quatre grands critères de sécurité :

- Les déformations importantes de la carrosserie ;

- La liaison au sol (notamment le freinage) ;

- La direction ;

- Les éléments de sécurité des passagers.

Si la voiture présente au moins une déficience parmi ces quatre critères, l’expert déclenche auprès de la préfecture une procédure d’opposition à la remise en circulation du véhicule et d’opposition au transfert du certificat d’immatriculation (la nouvelle carte grise). La préfecture met alors en place une procédure interdisant au propriétaire du véhicule de circuler, de le donner ou de le vendre. Celui-ci en est informé par courrier : sa voiture ne pourra être remise en circulation qu’après réparation des éléments dont l’expert établit la liste. Auparavant, les critères de sécurité étaient au nombre 31, ce qui alourdissait et ralentissait beaucoup la procédure.

Une fois les réparations réalisées, l’expert doit à nouveau examiner le véhicule, pour attester qu’il répond bien aux critères de sécurité. Si c’est le cas, le propriétaire est avisé d’une « levée d’opposition » de circuler. Le certificat d’immatriculation lui est restitué et il peut reprendre la route dans sa voiture.

La rapidité de la nouvelle procédure repose sur le nouvel outil de télétransmission, mis en place dans le cadre du nouveau système d'immatriculation des véhicules (SIV). Ainsi, à la place de la traditionnelle carte grise, les voitures se voient attribuer un « certificat d'immatriculation », avec un numéro minéralogique à vie.

C’est ainsi que, depuis leur bureau, les experts habilités par les préfectures peuvent activer ou désactiver l'opposition de remise en circulation des véhicules accidentés.

Quelle est la procédure si le véhicule est irréparable ?

Lorsque le rapport d’expertise établit que le montant des réparations est supérieur à la valeur de la voiture elle-même, le Code de la route prévoit que les entreprises d’assurances doivent proposer une indemnisation en perte totale, dans les 15 jours qui suivent la remise du rapport d'expertise. Mais cela suppose en même temps que l’assureur récupère le véhicule.

Le propriétaire du véhicule dispose de 30 jours pour donner sa réponse : soit il accepte l’indemnisation et cède sa voiture à l’assureur, soit il refuse. Le propriétaire peut aussi décider de faire réparer sa voiture, même si les travaux sont très onéreux. Dans ce cas, le véhicule ne pourra être à nouveau immatriculé et remis en circulation qu’après un rapport d’expertise certifiant :

- Qu’il a fait l’objet des réparations prévues par le premier rapport d’expertise ;

- Qu’il est en état de circuler dans des conditions normales de sécurité ;

- Qu’il n’a pas subi de transformation notable ni de transformation susceptible de modifier les caractéristiques indiquées sur le certificat d'immatriculation.

Comment est calcul le montant de l’indemnisation pour le véhicule ?

Lorsque le véhicule est détruit, pour déterminer le montant de l’indemnisation à verser à l’assuré, les contrats d’assurance prévoient quatre possibilités :

- La valeur de remplacement : c'est le prix de revient total d’un véhicule d’occasion de même type et dans un état semblable. C’est aujourd’hui le mode d’indemnisation le plus courant en France puisqu’il est appliqué par les adhérents de la convention Irsa ;

- La valeur vénale : c’est le prix auquel l’assuré aurait pu revendre son véhicule si l’accident ne s’était pas produit. Cette valeur repose sur l’Argus et les frais de remise en état éventuels ;

- La valeur catalogue : c’est la valeur de vente du véhicule neuf, indiquée dans le catalogue du constructeur. Cette indemnisation n’est possible que pour des voitures dont la mise en circulation, au jour du sinistre, remonte à moins de 6 mois, voire 12 mois selon les contrats ;

- La valeur agréée : c’est le prix déterminé contractuellement par un expert au moment de la souscription du contrat et acceptée par la société d’assurances. Dans le cadre d’un contrat d’assurance auto ou moto, cette garantie n’est proposée que pour les voitures de prestige ou les véhicules de collection.

Comment est estimée l’indemnisation pour les victimes d’accident de la route ?

Pour les dommages corporels du conducteur, des passagers, voire d’autres personnes alentour, la procédure d’indemnisation est un peu plus compliquée que pour les dommages matériels. En effet, les médecins des services d’urgences, appelés sur le lieu de l’accident, doivent évaluer l’état de santé du blessé, procéder aux premiers soins puis le transférer à l’hôpital. Ces frais sont pris en charge par son régime de sécurité sociale et sa complémentaire santé.

L’indemnisation du conducteur blessé

Son indemnisation dépend de son degré de responsabilité dans l’accident et des garanties qu’il a souscrites auprès de son assureur, pour prendre en charge ses dommages corporels. La victime est contactée pour établir le dossier d’indemnisation. Si une expertise médicale est demandée, elle en est informée. Elle peut demander à se faire assister par son propre médecin.

Dans tous les cas, au plus tard huit mois après l’accident, la victime doit recevoir une proposition d’indemnisation. Mais si ses blessures sont importantes et qu’elles nécessitent beaucoup de frais, l’assureur du responsable de l’accident peut lui verser une ou plusieurs provisions, à valoir sur l’indemnisation totale.

Le montant de l’indemnisation d’une victime de la route prend en compte :

- Les frais médicaux non remboursés par l’assurance maladie et la complémentaire santé ;

- Les souffrances physiques, psychologiques et autres préjudices (d’esthétique, d’agrément…);

- Les revenus que la personne aurait perçus si elle n’avait pas été blessée ;

- Une éventuelle incapacité permanente ;

- Les vêtements ou objets abîmés.

La convalescence est la période dont le terme ne peut pas être défini à l’avance : tout dépend de la vitesse à laquelle les blessures vont guérir, ou s’il y a des complications. Il faut donc attendre que l’état du blessé soit « consolidé », c’est-à-dire non susceptible d’amélioration ou d’aggravation. À partir de ce moment, un expert mandaté par l’assureur du blessé pourra statuer sur l’importance des souffrances qu’il a endurées et de ses séquelles. Par exemple : un déficit fonctionnel partiel ou un préjudice esthétique.

L’indemnisation des autres victimes

Les autres victimes - passagers, piétons, cyclistes - sont intégralement indemnisées de leurs préjudices corporels, sauf si elles ont commis une faute inexcusable. On ne leur applique aucune franchise. Les victimes âgées de moins de 16 ans, de plus de 70 ans ou invalides à 80 % sont indemnisées même si elles ont commis une faute inexcusable. En revanche, elles n’ont droit à rien si elles ont volontairement provoqué l’accident (par exemple en faisant une tentative de suicide).

L’indemnisation des victimes «par ricochet»

Les conjoints, les concubins, partenaires de pacs, parents, enfants, frères, sœurs d’une personne victime d’un accident grave, peuvent avoir subi indirectement un préjudice. Ils peuvent alors obtenir une indemnisation si le droit à indemnisation de la victime directe est reconnu. Ce préjudice peut être :

- Moral : lié au décès de la victime directe ou au grand handicap dont elle reste atteinte;

- Économique : lié, par exemple, à la perte de revenus subie dans le foyer du fait de la disparition de la victime.

2 commentaires à "Assurance auto, comment être indemnisé en cas d'accident ou de sinistre ?"

Alimi Alfred [email protected], le 3 mai 2020

Bonjour monsieur,

Dans le cas d'un incendie de véhicules dans un garage en sous -sol, la franchise est retenue par l'assureur ?

Ma voiture se trouvait dans un garage fermé dans une autre allée loin du départ du sinistre dont l'origine n'est pas déterminée. Dommages causés

épaisse couche de suie sur le véhicule, les murs , le sol, le plafond et les objets entreposés.

Deux déclarations de sinistres ont été enregistrées par l'assureur (auto et habitation) avec deux franchises. Je ne suis pas du tout de ce sinistre.

Avec mes remerciementsPPP

Pierre Fruchard, le 4 mai 2020

Bonjour Monsieur,

Oui la franchise est généralement retenue mais vous pouvez faire une demande de remboursement de franchise : https://www.coover.fr/modeles/assurance/demande-remboursement-franchise

Un expert vous répondra